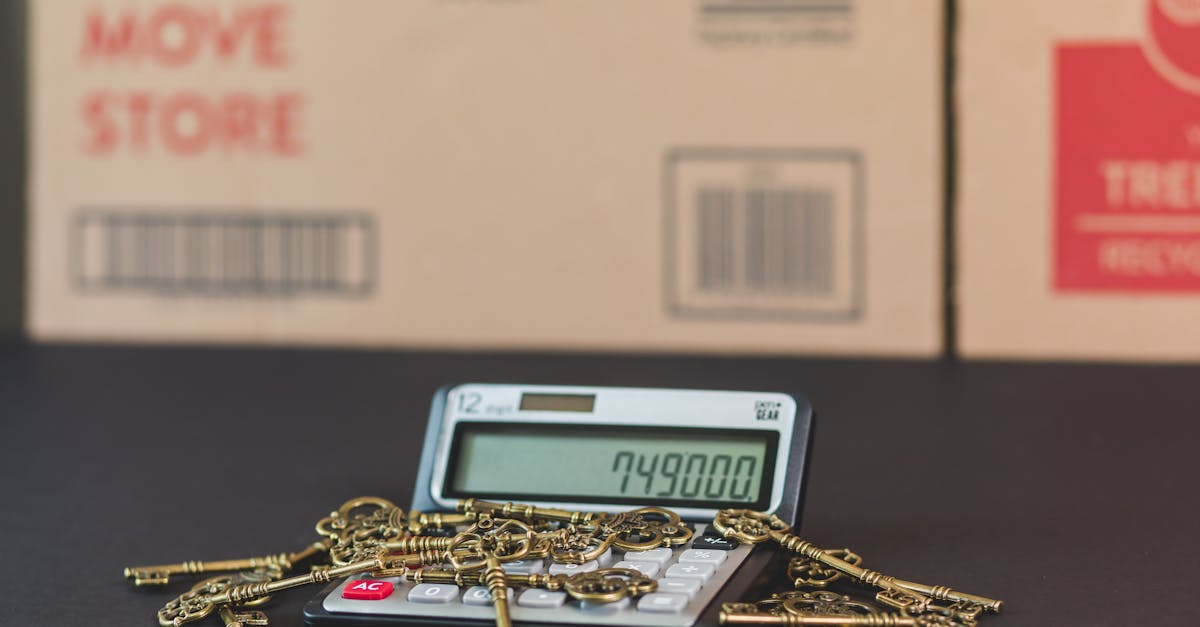

Lorsque vous envisagez de souscrire un prêt immobilier, il est crucial de bien comprendre les coûts associés, y compris l’assurance de prêt. Utiliser une calculette d’assurance peut grandement simplifier cette tâche. Cet outil en ligne, souvent gratuit, permet de connaître le montant de vos mensualités et le taux d’assurance applicable à votre situation. En comprenant comment fonctionne une calculette d’assurance, vous pouvez optimiser vos démarches et réaliser des économies substantielles.

L’utilisation d’une calculette d’assurance pour votre prêt immobilier est un outil précieux pour simplifier vos démarches et optimiser vos coûts. En comprenant les différentes méthodes de calcul et en utilisant des simulateurs en ligne, vous pouvez obtenir une estimation précise de vos mensualités et de votre taux d’assurance. Cet article vous guide à travers les étapes nécessaires pour tirer le meilleur parti de ces outils et faire des économies.

L’utilisation d’une calculette d’assurance pour votre prêt immobilier peut grandement simplifier vos démarches et vous aider à économiser sur vos coûts. Ces outils en ligne, comme ceux proposés par Assuremoi et Coover, permettent de calculer le montant de vos mensualités et votre taux d’assurance de manière rapide et précise.

Les différentes méthodes de calcul

Il existe principalement deux méthodes de calcul pour l’assurance de prêt immobilier : sur le capital restant dû et sur le capital emprunté. La méthode sur le capital restant dû est souvent plus avantageuse car elle permet de réduire le montant de l’assurance au fur et à mesure que le prêt est remboursé. En revanche, la méthode sur le capital emprunté reste constante tout au long de la durée du prêt.

Utilisation des simulateurs en ligne

Les simulateurs en ligne, comme ceux proposés par Cardif et LesFurets, vous permettent de connaître le montant de vos mensualités et votre taux d’assurance. Ces outils sont généralement gratuits et faciles à utiliser. Il vous suffit de renseigner quelques informations de base, telles que le montant emprunté, la durée du prêt, et votre profil d’emprunteur, pour obtenir une estimation précise.

Comprendre les critères de calcul

Le taux de l’assurance de prêt immobilier dépend de plusieurs critères, notamment votre âge, votre situation de santé, et le montant emprunté. Pour un emprunteur de moins de 35 ans, le taux moyen tourne autour de 0,25 %. Pour un emprunteur plus âgé, le taux peut augmenter en fonction des risques. Vous pouvez consulter des guides complets comme celui proposé par Assurance Prêt Immobilier Comparatif pour mieux comprendre ces critères.

Optimisation de vos choix financiers

En utilisant des comparateurs d’assurance comme celui proposé par Assurance Prêt Immobilier Comparatif, vous pouvez optimiser vos choix financiers. Ces outils vous permettent de comparer différentes offres d’assurance et de choisir celle qui correspond le mieux à votre profil et à vos besoins. Vous pouvez ainsi réaliser des économies significatives sur le coût total de votre assurance.

Estimation de vos mensualités et taux d’intérêt

L’estimation de vos mensualités et taux d’intérêt est une étape cruciale pour bien gérer votre budget. Utilisez des calculettes de crédit comme celle proposée par Assurance Prêt Immobilier Comparatif pour obtenir une estimation précise. Ces outils vous permettent de simuler différentes situations et de choisir la meilleure option pour votre projet immobilier.

L’utilisation d’une calculette d’assurance pour votre prêt immobilier est un moyen efficace de simplifier vos démarches et d’optimiser vos coûts. En comprenant les différentes méthodes de calcul et en utilisant des simulateurs en ligne, vous pouvez obtenir une estimation précise de vos mensualités et de votre taux d’assurance. N’hésitez pas à consulter des guides et des comparateurs pour faire le meilleur choix possible et réaliser des économies.

L’utilisation d’une calculette d’assurance pour votre prêt immobilier est un outil précieux pour simplifier vos démarches et optimiser vos coûts. Cet article vous guide à travers les étapes essentielles pour bien comprendre et utiliser ces calculettes, afin de trouver le meilleur taux d’assurance et économiser sur vos mensualités. Nous aborderons les différentes méthodes de calcul, les critères à prendre en compte et les avantages de la délégation d’assurance.

Les avantages de la calculette d’assurance

Utiliser une calculette d’assurance de prêt immobilier présente de nombreux avantages. Tout d’abord, cet outil vous permet d’obtenir une estimation précise de vos mensualités et de votre taux d’assurance. De plus, cela vous aide à comparer différentes offres de manière objective, facilitant ainsi votre choix. Enfin, les calculettes sont souvent gratuites et accessibles en ligne, ce qui en fait un outil pratique et économique.

Comment fonctionne une calculette d’assurance ?

La calculette d’assurance de prêt immobilier fonctionne en prenant en compte plusieurs critères pour déterminer le montant de vos mensualités et le taux d’assurance. Parmi ces critères, on trouve votre âge, votre situation de santé, le montant emprunté, la durée du prêt et le taux d’intérêt. En utilisant ces informations, la calculette peut vous fournir une simulation précise de vos coûts d’assurance.

Les différentes méthodes de calcul

Il existe deux principales méthodes de calcul pour l’assurance de prêt immobilier : la méthode sur le capital restant dû et la méthode sur le capital emprunté. La première méthode est généralement utilisée après une délégation d’assurance et se base sur le montant restant à rembourser. La seconde méthode, quant à elle, se base sur le montant total emprunté. Pour mieux comprendre ces méthodes, vous pouvez consulter des guides en ligne comme celui de Meilleurtaux.

Les critères à prendre en compte

Pour obtenir une estimation précise de votre assurance de prêt immobilier, il est important de fournir des informations précises et complètes. Les principaux critères à prendre en compte sont :

- L’âge de l’emprunteur : Un emprunteur plus jeune bénéficiera généralement d’un taux d’assurance plus bas.

- La situation de santé : Les compagnies d’assurance évaluent le risque de défaillance en fonction de votre état de santé.

- Le montant emprunté : Plus le montant est élevé, plus les mensualités d’assurance seront importantes.

- La durée du prêt : La durée du prêt influence également le coût de l’assurance.

Pour plus de détails sur l’impact de l’âge sur le taux d’assurance, vous pouvez consulter ce guide complet.

Les avantages de la délégation d’assurance

La délégation d’assurance consiste à choisir une assurance de prêt immobilier différente de celle proposée par votre banque. Cette option peut vous permettre de réaliser des économies significatives, car les taux d’assurance des assurances indépendantes sont souvent plus compétitifs. De plus, la délégation d’assurance offre une plus grande flexibilité et permet de personnaliser votre contrat selon vos besoins spécifiques.

Utiliser une calculette d’assurance de prêt immobilier est un moyen efficace de simplifier vos démarches et d’optimiser vos coûts. En comprenant les différentes méthodes de calcul et en prenant en compte les critères essentiels, vous pouvez trouver le meilleur taux d’assurance et économiser sur vos mensualités. N’hésitez pas à consulter des outils en ligne comme ceux de Meilleurtaux et Assurance Pret Immobilier Comparatif pour obtenir des simulations précises et comparer les offres disponibles.

L’utilisation d’une calculette d’assurance de prêt immobilier est un outil essentiel pour simplifier vos démarches et optimiser vos coûts. Cet article vous explique comment tirer le meilleur parti de ces outils pour évaluer vos mensualités, comprendre les taux d’assurance et faire des choix éclairés. Découvrez nos conseils et astuces pour une gestion financière optimale.

Comprendre les bases de la calculette d’assurance

La calculette d’assurance de prêt immobilier est un outil en ligne gratuit qui permet de connaître le montant de vos mensualités et votre taux d’assurance. Elle se base généralement sur le capital emprunté ou le capital restant dû. Comprendre ces bases est crucial pour une utilisation optimale de la calculette. Pour plus d’informations, consultez le guide complet sur le coût total de l’assurance.

Utiliser la calculette pour évaluer vos coûts

Pour calculer la prime mensuelle, il faut multiplier le taux d’assurance fixé par la banque par le montant du capital emprunté et diviser le résultat par 12. Cette méthode simple permet d’obtenir une estimation précise de vos coûts. Utilisez des outils comme celui proposé par Solutis pour une simulation en ligne.

Optimiser vos choix financiers

L’optimisation de vos choix financiers passe par l’utilisation d’un simulateur d’assurance emprunteur. Ce simulateur vous permet de comparer différentes offres et de choisir celle qui correspond le mieux à votre situation. Pour en savoir plus, consultez l’article détaillé sur l’utilisation d’un simulateur d’assurance emprunteur.

Choisir le meilleur comparateur d’assurance

Le choix du meilleur comparateur d’assurance est essentiel pour trouver l’offre la plus avantageuse. Optez pour des comparateurs fiables et reconnus comme Assurance Pret Immobilier Comparatif. Ce comparateur vous aide à évaluer les différentes offres et à sélectionner celle qui vous convient le mieux.

Comprendre les taux d’assurance selon l’âge

Le taux de l’assurance de prêt immobilier varie en fonction de l’âge et de la situation de santé de l’emprunteur. Pour un emprunteur de moins de 30 ans, le taux moyen est généralement plus bas. Pour mieux comprendre ces variations, consultez le guide complet sur les taux d’assurance prêt immobilier.

Utiliser des outils de calcul en ligne

Les outils de calcul en ligne sont indispensables pour évaluer vos mensualités et taux d’intérêt. Utilisez des calculateurs comme celui proposé par Reassurez-moi pour une estimation précise et rapide. Ces outils vous aident à prendre des décisions éclairées et à optimiser votre financement.

En suivant ces conseils et astuces, vous pourrez utiliser efficacement une calculette d’assurance de prêt immobilier pour évaluer vos coûts et optimiser vos choix financiers. N’hésitez pas à consulter les ressources mentionnées pour obtenir des informations supplémentaires et des simulations en ligne.

Utiliser une calculette d’assurance pour votre prêt immobilier est un outil essentiel pour simplifier vos démarches et optimiser vos coûts. Cet instrument en ligne vous permet de connaître le montant de vos mensualités et votre taux d’assurance, vous aidant ainsi à mieux comprendre les implications financières de votre emprunt. La délégation d’assurance est souvent une option intéressante, car elle peut offrir des tarifs plus compétitifs par rapport à l’assurance de groupe proposée par les banques.

Pour utiliser une calculette d’assurance, il vous suffit de saisir quelques informations clés telles que le montant du prêt, la durée de l’emprunt et votre âge. Ces données permettent à l’outil de calculer le coût total de votre assurance de prêt immobilier. Il existe deux méthodes principales de calcul : sur le capital restant dû et sur le capital emprunté. La première méthode est souvent plus avantageuse, car le coût de l’assurance diminue au fur et à mesure que vous remboursez votre prêt.

En utilisant une calculette d’assurance, vous pouvez également comparer différentes offres et choisir celle qui correspond le mieux à votre situation. Les taux d’assurance de prêt immobilier varient en fonction de plusieurs critères, notamment l’âge et la situation de santé de l’emprunteur. Par exemple, un emprunteur de moins de 30 ans bénéficiera généralement d’un taux d’assurance plus bas qu’un emprunteur plus âgé. En prenant en compte ces éléments, vous pouvez faire des économies substantielles sur le coût total de votre assurance de prêt.

Utiliser une calculette d’assurance n’est pas seulement une question de simplicité, mais aussi de transparence. En ayant une vue claire et détaillée de vos coûts, vous pouvez prendre des décisions éclairées et optimiser votre budget. Ne négligez pas cet outil précieux qui peut vous aider à naviguer dans le monde complexe des prêts immobiliers et des assurances.

Lorsque vous contractez un prêt immobilier, l’assurance de prêt est un élément crucial qui peut avoir un impact significatif sur vos coûts mensuels. Utiliser une calculette d’assurance de prêt immobilier peut vous aider à évaluer les coûts et à faire des choix éclairés. Cet article vous guide sur l’utilisation optimale de ces outils pour simplifier vos démarches et économiser sur vos frais d’assurance.

Pourquoi utiliser une calculette d’assurance de prêt immobilier ?

Une calculette d’assurance de prêt immobilier est un outil en ligne gratuit qui vous permet de simuler le coût de votre assurance de prêt. En quelques clics, vous pouvez obtenir une estimation précise de vos mensualités et de votre taux d’assurance. Cela vous permet de comparer différentes offres et de choisir celle qui correspond le mieux à votre situation financière et à vos besoins.

Les différentes méthodes de calcul de l’assurance de prêt immobilier

La méthode sur le capital restant dû

Cette méthode de calcul repose sur le montant du capital restant dû à chaque échéance. Le taux d’assurance est appliqué sur ce montant, ce qui signifie que la prime d’assurance diminue au fil du temps à mesure que vous remboursez votre prêt. Cette méthode est souvent plus avantageuse pour les emprunteurs, car elle permet de réduire le coût total de l’assurance.

La méthode sur le capital emprunté

Dans cette méthode, le taux d’assurance est appliqué sur le montant total emprunté. La prime d’assurance reste constante tout au long de la durée du prêt. Bien que cette méthode soit plus simple à comprendre, elle peut être moins avantageuse pour les emprunteurs, car le coût total de l’assurance est généralement plus élevé.

Comment utiliser une calculette d’assurance de prêt immobilier ?

Voici les étapes simples pour utiliser une calculette d’assurance de prêt immobilier :

Étape 1 : Renseignez les informations de base

Commencez par entrer les informations de base telles que le montant emprunté, la durée du prêt et le taux d’intérêt. Ces informations sont essentielles pour obtenir une estimation précise de vos coûts d’assurance.

Étape 2 : Ajoutez les informations personnelles

Ensuite, renseignez vos informations personnelles, notamment votre âge et votre situation de santé. Ces éléments ont un impact direct sur le taux d’assurance. Par exemple, les emprunteurs plus âgés ou ayant des antécédents médicaux pourraient voir leur taux d’assurance augmenter.

Étape 3 : Comparez les offres

Une fois que vous avez entré toutes les informations nécessaires, la calculette vous fournira une estimation des coûts d’assurance. Vous pouvez ensuite comparer plusieurs offres d’assurance pour trouver celle qui vous convient le mieux. Assurez-vous de prendre en compte non seulement le coût, mais aussi les garanties offertes par chaque assureur.

Les avantages de la délégation d’assurance

La délégation d’assurance consiste à choisir une assurance de prêt auprès d’un assureur autre que votre banque. Cette option peut souvent vous permettre de réaliser des économies significatives. En utilisant une calculette d’assurance, vous pouvez facilement comparer les offres des assureurs et choisir celle qui vous offre le meilleur taux et les meilleures garanties.

Utiliser une calculette d’assurance de prêt immobilier est un moyen efficace de simplifier vos démarches et de réduire vos coûts. En comprenant les différentes méthodes de calcul et en comparant les offres disponibles, vous pouvez faire des choix éclairés et optimiser votre financement immobilier. N’hésitez pas à consulter plusieurs calculettes et à faire jouer la concurrence pour obtenir les meilleures conditions possibles.

Étapes Pratiques

- Étape 1 : Se connecter à une calculette en ligne.

- Étape 2 : Entrer les informations nécessaires (montant du prêt, durée, taux d’intérêt).

- Étape 3 : Ajouter les détails personnels (âge, situation de santé).

- Étape 4 : Comparer les différentes options d’assurance proposées.

- Étape 5 : Sélectionner l’option la plus avantageuse.

Conseils Utiles

- Conseil 1 : Vérifier les taux d’assurance selon l’âge et la situation de santé.

- Conseil 2 : Utiliser plusieurs calculettes pour comparer les résultats.

- Conseil 3 : Prendre en compte les garanties incluses dans chaque offre.

- Conseil 4 : Considérer la délégation d’assurance pour optimiser les coûts.

- Conseil 5 : Relire attentivement les conditions avant de souscrire.

Lorsque vous souscrivez à un prêt immobilier, l’assurance de prêt est un élément crucial à prendre en compte. Elle protège à la fois l’emprunteur et la banque en cas d’incapacité de remboursement. Cependant, comprendre comment calculer le coût de cette assurance peut être complexe. C’est là qu’intervient la calculette d’assurance de prêt immobilier, un outil précieux pour simplifier vos démarches et optimiser vos choix financiers.

Pourquoi utiliser une calculette d’assurance de prêt immobilier ?

L’utilisation d’une calculette d’assurance de prêt immobilier présente plusieurs avantages. Tout d’abord, elle permet de connaître rapidement le montant des mensualités de votre assurance, en fonction de différents critères tels que le montant emprunté, la durée du prêt et le taux d’assurance. Cela vous permet de mieux planifier votre budget et d’éviter les mauvaises surprises.

De plus, la calculette vous aide à comparer différentes offres d’assurance. En effet, les taux d’assurance peuvent varier considérablement d’une banque à l’autre, en fonction de votre âge, de votre situation professionnelle et de votre état de santé. En utilisant cet outil, vous pouvez facilement identifier l’offre la plus avantageuse pour vous.

Comment fonctionne la calculette d’assurance de prêt immobilier ?

La calculette d’assurance de prêt immobilier fonctionne en tenant compte de plusieurs éléments. Le premier est le montant du capital emprunté. Ensuite, elle prend en compte la durée du prêt et le taux d’assurance appliqué par la banque. Ces informations permettent de calculer la prime mensuelle d’assurance.

Il existe deux méthodes principales de calcul de l’assurance de prêt immobilier : la méthode sur le capital restant dû et la méthode sur le capital emprunté. La première méthode calcule l’assurance en fonction du montant restant à rembourser, ce qui peut réduire le coût de l’assurance au fil du temps. La seconde méthode calcule l’assurance en fonction du montant total emprunté, ce qui peut être plus coûteux mais offre une stabilité dans les mensualités.

Optimiser vos choix financiers grâce à la calculette d’assurance

En utilisant une calculette d’assurance de prêt immobilier, vous pouvez non seulement estimer les coûts, mais aussi identifier les meilleures options pour minimiser ces coûts. Par exemple, vous pouvez comparer les offres d’assurances individuelles avec celles proposées par les banques. Les assurances individuelles, souvent obtenues par délégation d’assurance, peuvent être moins coûteuses et offrir des garanties similaires.

De plus, la calculette vous permet de simuler différents scénarios en modifiant les critères de calcul. Cela vous aide à comprendre comment chaque variable affecte le coût total de votre assurance et à prendre des décisions éclairées. Par exemple, vous pouvez voir comment une réduction de la durée du prêt ou une augmentation du montant emprunté influence votre assurance.

En conclusion, la calculette d’assurance de prêt immobilier est un outil indispensable pour tout emprunteur souhaitant optimiser ses dépenses. Elle permet de connaître rapidement et facilement le montant des mensualités d’assurance, de comparer différentes offres et de simuler divers scénarios. En utilisant cet outil, vous pouvez faire des choix financiers éclairés, réduire vos coûts et mieux gérer votre budget. N’hésitez pas à l’utiliser pour simplifier vos démarches et sécuriser votre investissement immobilier.

Foire aux questions

Q : Qu’est-ce qu’une calculette d’assurance de prêt immobilier ?

R : Une calculette d’assurance de prêt immobilier est un outil en ligne gratuit qui permet de connaître le montant de vos mensualités et votre taux d’assurance. Elle simplifie les démarches des emprunteurs en leur fournissant une estimation précise des coûts liés à l’assurance de leur prêt immobilier.

Q : Comment fonctionne une calculette d’assurance de prêt immobilier ?

R : La calculette d’assurance de prêt immobilier fonctionne en prenant en compte plusieurs critères tels que le montant emprunté, la durée de l’emprunt, l’âge et la situation de santé de l’emprunteur. Elle utilise ces informations pour calculer le taux d’assurance et le coût total de l’assurance.

Q : Quels sont les avantages d’utiliser une calculette d’assurance de prêt immobilier ?

R : Utiliser une calculette d’assurance de prêt immobilier permet de simplifier vos démarches, d’économiser sur vos coûts et de choisir la meilleure option d’assurance. Elle offre une estimation claire et précise, vous aidant à prendre des décisions éclairées.

Q : Comment calculer le montant de l’assurance de prêt immobilier ?

R : Le montant de l’assurance de prêt immobilier peut être calculé en utilisant deux méthodes : sur le capital restant dû ou sur le capital emprunté. La méthode sur le capital restant dû calcule la prime d’assurance en fonction du montant restant à rembourser, tandis que la méthode sur le capital emprunté calcule la prime en fonction du montant total emprunté.

Q : Comment le taux d’assurance de prêt immobilier est-il calculé ?

R : Le taux d’assurance de prêt immobilier est calculé en fonction du risque de défaillance de l’emprunteur. Il dépend de plusieurs critères, notamment l’âge, la situation de santé, la durée de l’emprunt et le montant emprunté. Les taux peuvent varier en fonction de ces facteurs.

Q : Comment utiliser une calculette d’assurance pour optimiser mon financement ?

R : Pour optimiser votre financement, utilisez une calculette d’assurance pour comparer les offres de différentes compagnies d’assurance. En obtenant plusieurs estimations, vous pouvez choisir l’option la plus avantageuse en termes de coût et de couverture.

Q : Quels sont les critères pris en compte pour le calcul de l’assurance de prêt immobilier ?

R : Les critères pris en compte pour le calcul de l’assurance de prêt immobilier incluent l’âge de l’emprunteur, sa situation de santé, le montant emprunté, la durée de l’emprunt et les risques associés à l’emprunt. Ces critères déterminent le taux d’assurance et le coût total de l’assurance.

Q : Comment choisir le meilleur comparateur d’assurance pour mon crédit immobilier ?

R : Pour choisir le meilleur comparateur d’assurance pour votre crédit immobilier, assurez-vous qu’il soit gratuit, rapide et qu’il compare un large éventail d’offres. Vérifiez également les avis des utilisateurs pour vous assurer de la fiabilité du comparateur.